عضو شورای فقهی بانک مرکزی وضعیت کنونی را مناسب برای فروش اموال مازاد بانک ها دانست و گفت: کارمزد خدمات بانکی باید اصلاح شود.

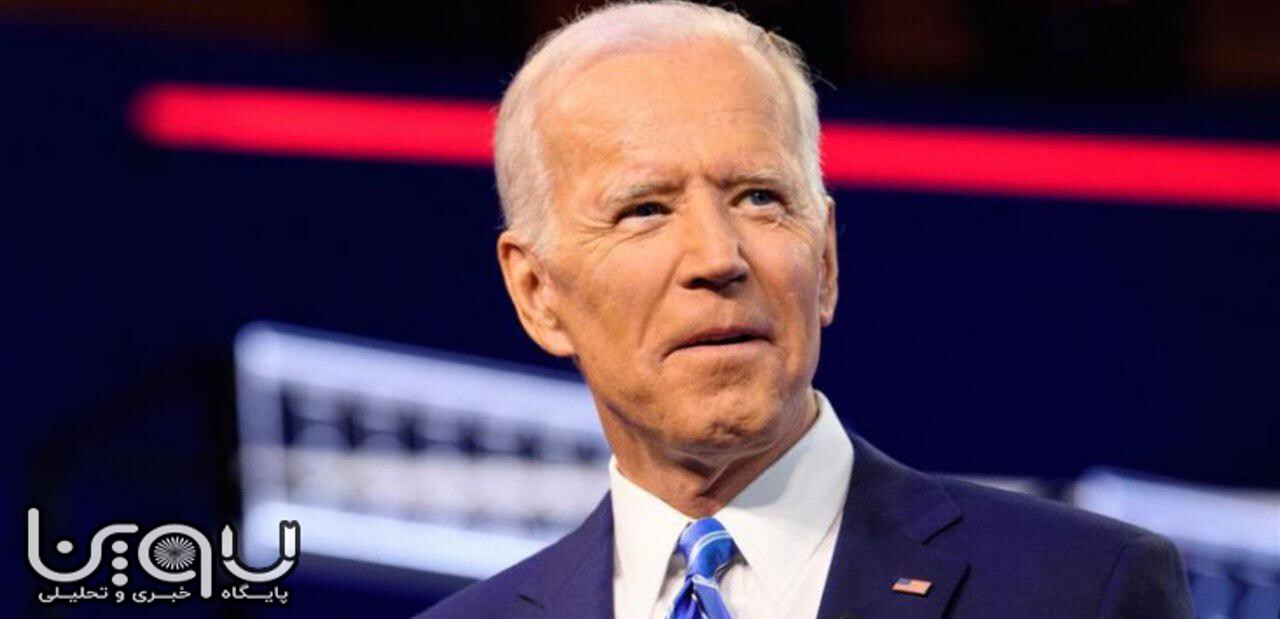

به گزارش یوپنا، علی صالح آبادی در همایش هم اندیشی ملی الزامات عبور از چالش های پولی بانکی و ارزی در سال ۹۷ با تاکید بر اینکه در شرایط فعلی اهمیت پرداختن به مباحث بانکی، پولی و ارزی بیشتر شده و جا دارد که به این مباحث صورت کارشناسی و فنی پرداخته شود؛ در این میان یکی از موضوعات مهم در سیستم بانکی عدم تعادل منابع و مصارف در بانک ها است نتیجه این موضوع در اضافه برداشت بانک ها از بانک مرکزی منعکس می شود.

عضو شورای فقهی بانک مرکزی افزود: اینکه از سایر بانک ها و بازار بین بانکی استقراضی صورت گیرد، اشکالی ندارد و امری معمول است اما اینکه یک یا چند بانک با عدم تعادلی مواجه باشند و به صورت مستمر از منابع بانک مرکزی استفاده کنند، مشکلات و تبعاتی خواهد داشت؛ در این میان، ساز و کارها و راه های مختلفی بررسی شده که به نظر من برخی راه حل ها سطحی بدون توجه به ریشه و حل مشکل است که در این شرایط توجه به مباحث ریشه ای ضروری است. البته برخی مشکلات ناشی از مشکلات درون سیستم بانکی و برخی به موارد خارج از سیستم بانکی ارتباط دارد که یکی از این موارد مطالبات معوق است که ناشی از مشکلات درون برون سیستم بانکی است.

صالح آبادی افزود: موضوع دیگر، اموال مازاد بانک ها است که ناشی از تملک بانک ها و بنگاهداری است که بخشی اختیاری و بخشی اجباری بوده است. برخی از بانک ها داوطلبانه اقدام به شرکت داری کرده و منجر به این شده که امروزه با اموال مازاد بانک ها مواجه هستیم. در قانون رفع موانع تولید تکلیف بر واکذاری این املاک و دارایی ها شد که در شرایط فعلی بهترین زمان برای آزاد سازی این منابع است.

وی گفت: سومین موضوع بدهی دولت به بانک های دولتی و خصوصی شده است و همچنین کفایت سرمایه بانک ها و حساب داری تعهدی از دیگر موارد مهم در این زمینه است. عدم تعادل درآمد و هزینه که سودآوری بانک ها را در پی دارد از جمله دیگر موارد مهم در عدم تعادل بانک ها است.

وی افزود: افزایش توجه به خدمات کارمزدی بانک ها یکی از موضوعاتی عنوان کرد که اگر افزایش یابد، این عدم تعادل را رفع خواهد کرد؛ البته زیر ساخت هایی نیز برای کاهش این عدم تعادل ها وجود دارد و در بانکداری روز دنیا نیز نظارت بر مصرف وجوه سیستم بانکی، کاملا سیستمی و مکانیزه است.

وی اظهار کرد: در نظام بانکداری اسلامی هم بر این موضوع تاکید شده است؛ رتبه بندی، دیگر اقدام در این زمینه است و باید از نگاه وثیقه محوری به نگاه اعتبارسنجی حرکت کنیم و تمرکز بر اعتبار مشتری باشد.