شکاف عمیق بین نرخ تورم و نرخ سود بانکی، یکی از پدیده های کم سابقه اقتصاد ایران است که در سال های گذشته به اشکال متفاوتی خود را نمایان کرده است. در برخی سال ها، نرخ تورم از نرخ سود بانکی پیشی گرفته و در برخی سال ها وضعیت برعکس بوده است. به گفته مسئولان و فعالان حوزه کسب و کار، این مسأله نه به عنوان یک مزیت بلکه به عنوان یک چالش در سپهر اقتصاد کشور خودنمایی می کند و یکی از موانع پیش روی خروج از شرایط رکودی کشور به شمار می آید.

شکاف عمیق بین نرخ تورم و نرخ سود بانکی، یکی از پدیده های کم سابقه اقتصاد ایران است که در سال های گذشته به اشکال متفاوتی خود را نمایان کرده است. در برخی سال ها، نرخ تورم از نرخ سود بانکی پیشی گرفته و در برخی سال ها وضعیت برعکس بوده است. به گفته مسئولان و فعالان حوزه کسب و کار، این مسأله نه به عنوان یک مزیت بلکه به عنوان یک چالش در سپهر اقتصاد کشور خودنمایی می کند و یکی از موانع پیش روی خروج از شرایط رکودی کشور به شمار می آید.

به رغم کاهش نرخ تورم از سال ۱۳۹۲، نرخ سود بانکی چه در قالب سود پرداختی به سپرده های پس انداز و چه در قالب نرخ سود تسهیلات اعطایی روند چندان همسویی با تورم نداشته نداشته است. به طوری که به رغم توسل بانک مرکزی به ابزارهای تنبیهی جهت کاهش نرخ سود، بر اساس بررسی های انجام شده، نرخ سودهای بانکی همچنان از سال ۱۳۹۲ بیشتر است و این در حالی است که همان طور که اشاره شد نرخ تورم در این سال ها روند کاهشی داشته است.

به اذعان وزیر اقتصاد و در مواضعی که به طور متناوب ابراز کرده است، فاصله نرخ تورم و سودهای بانکی به هیچ وجه نمی تواند توجیه اقتصادی داشته باشد. در همین راستا، فعالان حوزه صنعت و مسکن نیز مواضع مشابهی دارند و نرخ سود تسهیلات را عاملی بازدارنده در توسعه فعالیت های اقتصادی از سوی صاحبان کسب و کار و نرخ بالای سودهای تعلق گرفته به سپرده های پس انداز را عاملی برای بلوکه شدن و کاهش سرمایه گذاری قلمداد می کنند و همین مسأله را یکی از دلایل عدم تحرک سرمایه و گردش نقدینگی در اقتصاد می دانند.

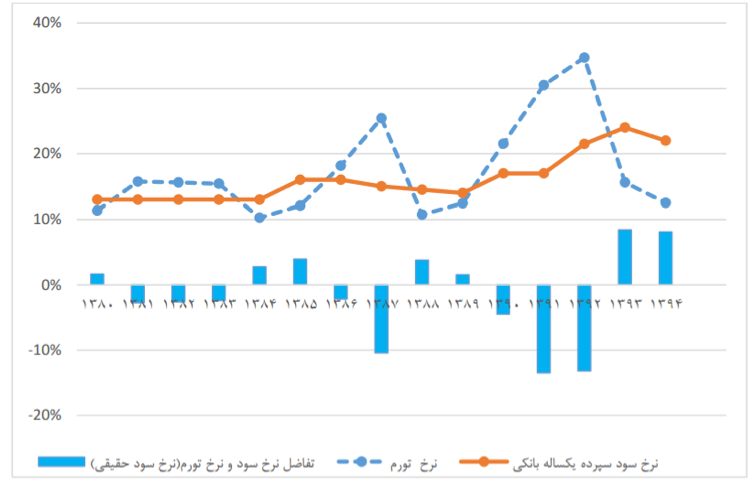

در نمودار زیر، نرخ سود سپرده های بانکی و نرخ تورم مقایسه شده است. همان طور که می بینید، در برخی سال ها نرخ سود بانکی از نرخ تورم بیشتر بوده و در نتیجه نرخ سود حقیقی مثبت (مانند دو سال گذشته) و در برخی سال ها نرخ تورم بیشتر بوده است و باعث شده تا نرخ سود حقیقی سپرده گذاران کاهش یابد (مثل سال های ۹۱ و ۹۲). سال های ۹۳ و ۹۴ بیشترین سود حقیقی را برای سپرده گذاران داشته و همین مسأله نشان دهنده دلیل تمایل شدید سپرده گذاران به فریز کردن پول هایشان در حساب های بانکی است.

نمودار نرخ سود سپرده های بانکی و نرخ تورم

(به نقل از گزارش مرکز پژوهش های مجلس)

با استناد به گزارش مركز پژوهش هاي مجلس، كليد اصلي فهم معماي نرخ سود بانكي را بايد در آن دسته از نهادهاي مالي جستجو كرد كه با مشكل كمبود نقدينگي و اعسار (ورشكستگي غيررسمي) مواجه شده اند. مشكل مزبور تا حد زيادي، در پديده پيچيده مطالبات غيرجاري نهادهاي مذكور ريشه دارد. تراكم مطالبات غيرجاري در سنوات گذشته در كنار ذخيره گيري هاي ناكافي بابت مطالبات مشكوك الوصول و وضعيت نامناسب سرمايه بانك ها باعث كمبود نقدينگي و اعسار برخي نهادهاي مالي شده است. به علاوه، انگيزه هاي كوتاه مدت مديران و سهامداران بانك ها و برخي مقامات سياسي كشور، باعث تأخير انداختن موضوع از راه هایی مانند استمهال و طبقه بندي نادرست مطالبات غيرجاري بانك ها شده است. ادامه روند مذكور در ميان مدت باعث زيانده شدن فعاليت واسطه گري مالي بانك ها و در بلندمدت باعث بروز مشكلات شديدتر در نظام بانكي خواهد شد.

در همین ارتباط، علی طیب نیا وزیر اقتصاد و دارایی در گفت و گو با شرق، فاصله موجود بین تورم و نرخ سود را مسأله ای منفی در شرایط امروز اقتصاد ایران عنوان کرد و گفت: قطعا همه دولتمردان و بانک مرکزی و وزارت اقتصاد مایل هستند نرخ سود در بانک مرکزی کاهش پیدا کند و در این سه سال تلاش زیادی برای این موضوع کردهاند.

وی دلیل عدم کاهش نرخ سود بانکی را در اوضاع کنونی، اقتصاد می داند و به این اشاره کرد که نرخ سود را مثل هر پدیده دیگری عرضه و تقاضای منابع قابل وامدهی تعیین میکند. وی اظهار کرد: اگر ما به این عامل توجه نکنیم طبیعی است كه فقط شروع به انتقاد میکنیم. بیاینکه نتیجه مثبتی از آن بگیریم. درحالحاضر در بازار منابع قابل وامدهیمان، اضافه تقاضا وجود دارد. عواملی در این دو، سه سال گذشته، باعث شدند تقاضا برای دریافت تسهیلات افزایش پیدا کند و همزمان عرضه این منابع تحت محدودیتها و مضیقههای خاصی قرار گیرد.

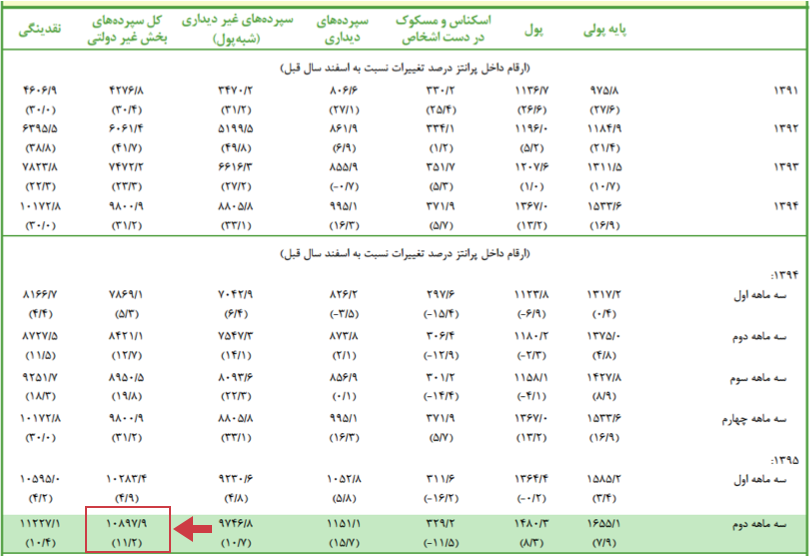

و در پایان نکته اساسی این است که عدم کاهش نرخ سود بانکی به سهم خود توانسته تا از سرعت جریان نقدینگی در کشور بکاهد و از همین روی، زمینه ساز کاهش نرخ تورم در کشور شود؛ اما نیمه دیگر این قصه، رکود اقتصادی است که دامن گیر اقتصاد ایران شده است. به رغم تمام برنامه ریزی ها نرخ رشد سپرده های بخش غیر دولتی در شش ماهه اول سال جاری نسبت به سال گذشته ۱۱٫۲ درصد رشد داشته که این رقم می تواند تا پایان سال به بیش از ۲۰ درصد برسد و همین، نشانگر این موضوع است که با توجه به نرخ سود حقیقی بیش از ۱۰ درصدی سپرده گذاری در بانک ها و در حالی که نرخ سود بانکی در حال حاضر تقریبا سه برابر نرخ تورم است، نباید انتظار زیادی از صاحبان پول و سرمایه برای ورود به عرصه کسب و کار و سرمایه گذاری داشت.

منبع: تابناک